企业缴纳的企业所得税

企业缴纳的企业所得税

企业缴纳的企业所得税

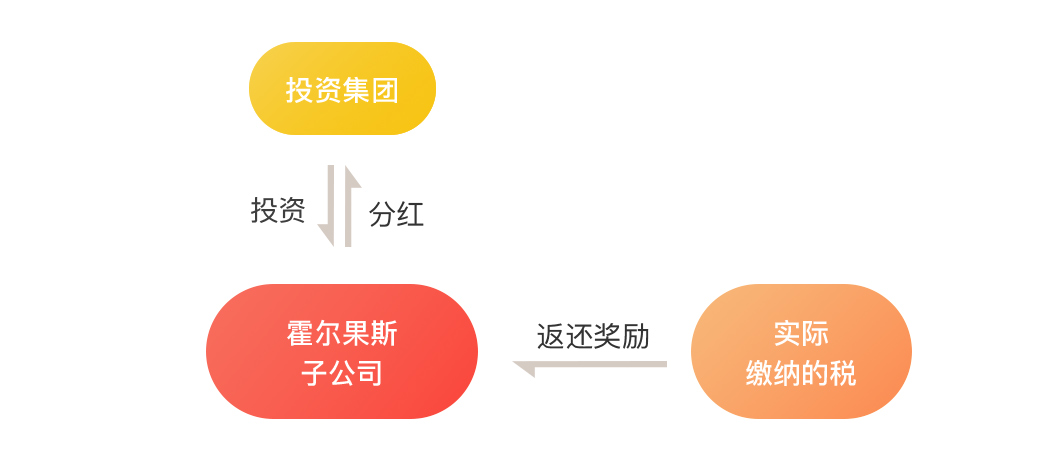

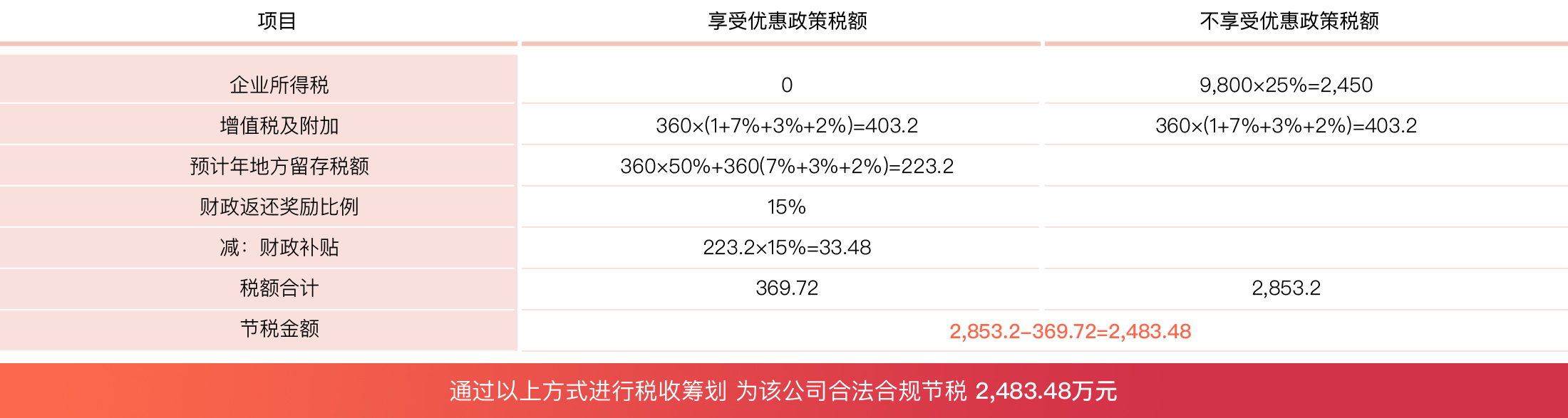

辽宁某投资集团,决策层决定投资某些初创期企业。但如果投资的企业上市,集团在取得数十倍的资本溢价需缴纳企业所得税,同时需缴纳较重的增值税及附加税费。现该集团希望取得的资本溢价的收益能合法合规节税。

根据西藏开发区自治区出台的系列企业所得税优惠政策,创业投资可以享受企业所得税五免五减税收优惠及财政返还奖励。建议在西藏投资成立全资子公司形式的创业投资企业。子公司取得的投资收益可以享受企业所得税五免五减的税收优惠及一定比例的财政返还奖励。(见下图)

注:经初步测算,预计公司2018年才取得收益,预计利润9800万元,应缴纳的增值税为360万元。

( 单位:万元 )

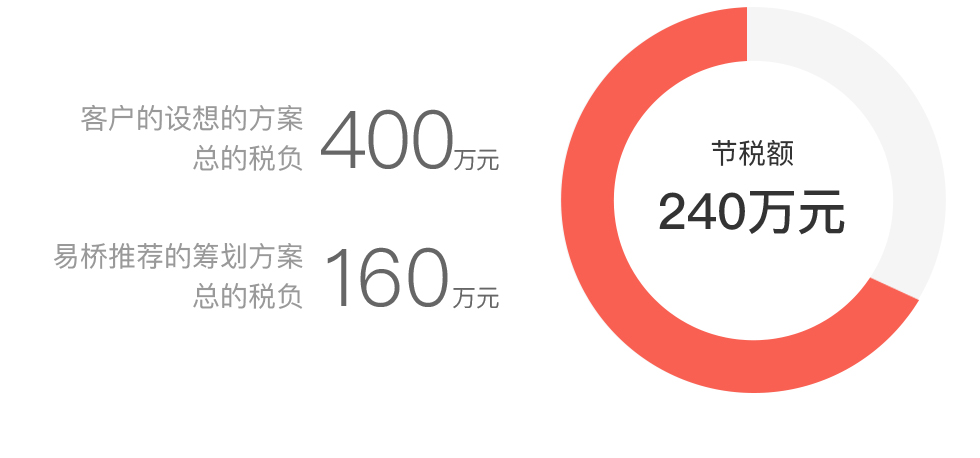

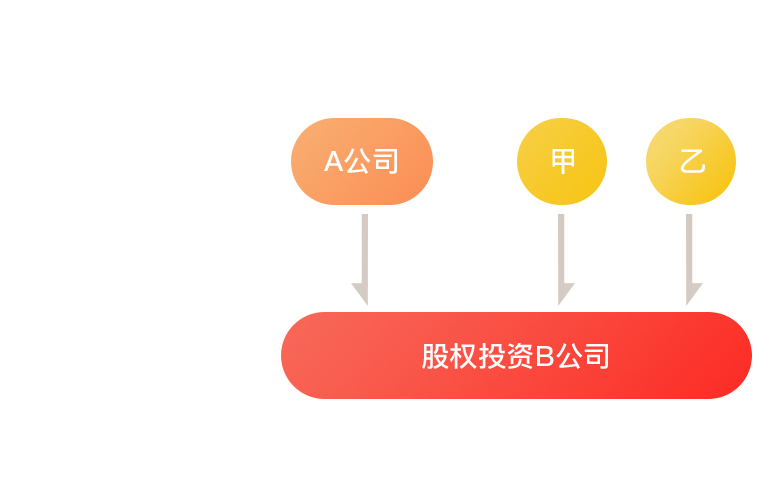

A公司(有限责任)与自然人甲、乙准备共同出资注册一家股权投资类公司B,对外开展股权投资业务。A公司和甲、乙公司所占份额为4:3:3,投资公司拟注册资本1亿元。按照客户的设想,业务机构(见下图)

假定201X年度B公司取得1000万股权投资收益,并将税后利润全部对外分配,则各主体纳税义务分别为:

B公司税负:1000 * 25% = 250万

A公司税负:(1000-250)*40%*0% = 0万

甲、乙合伙人各自税负:(1000-250)*30%*20% = 45万

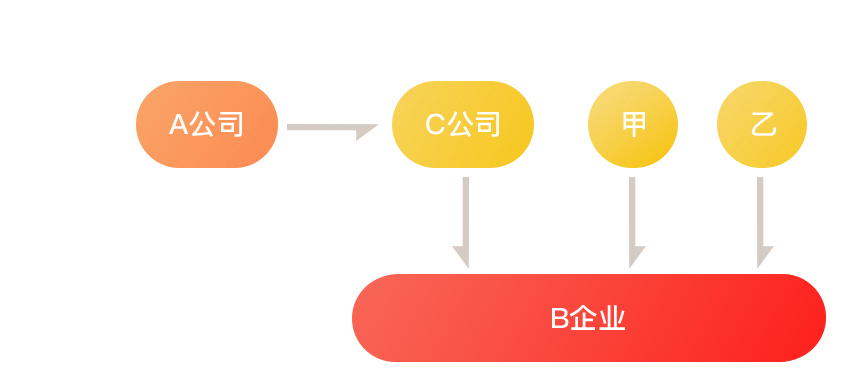

易公司为客户推荐的筹划结构(见下图)

即在西藏建立合伙制股权投资企业B的同时由A公司在西藏建立一家子公司C,用于持有B公司的股权。甲、乙安排不变。在这种情况下:

C公司税负:享受西藏所得税五免五返政策,第一年税负为零

A公司税负:从C公司分回的股息红利享受居民企业间的免税政策,企业所得税负为零

甲、乙合伙人各自税负: 1000*30%*20%*(1-40%*50%) = 48万。

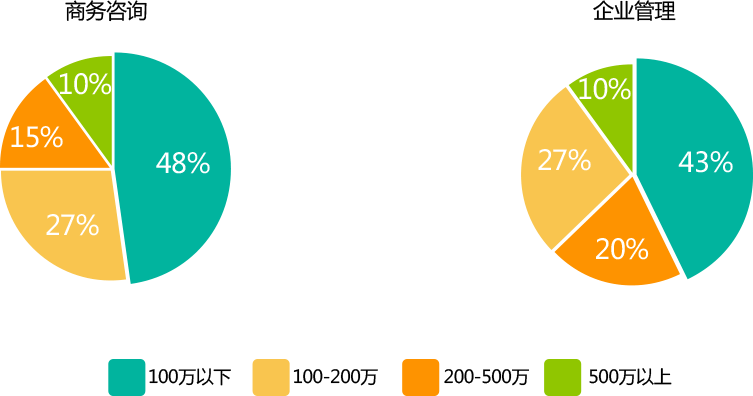

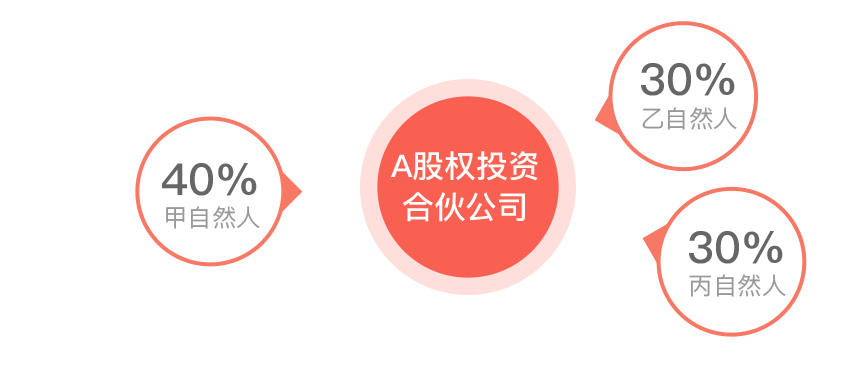

自然人甲、乙、丙准备共同出资注册一家股权投资类公司A,开展股权投资业务。所占份额为4:3:3,投资公司拟注册资本1亿元。按照客户的设想,股权结构如下图:

假定201X年度B公司取得1000万股权投资收益,并将税后利润全部对外分配,则各主体纳税义务分别为:

A公司税负:1000 * 25% = 250万

甲自然人税负:(1000-250)*40%*20% = 60万

乙、丙自然人各自税负:(1000-250)*30%*20% = 45万

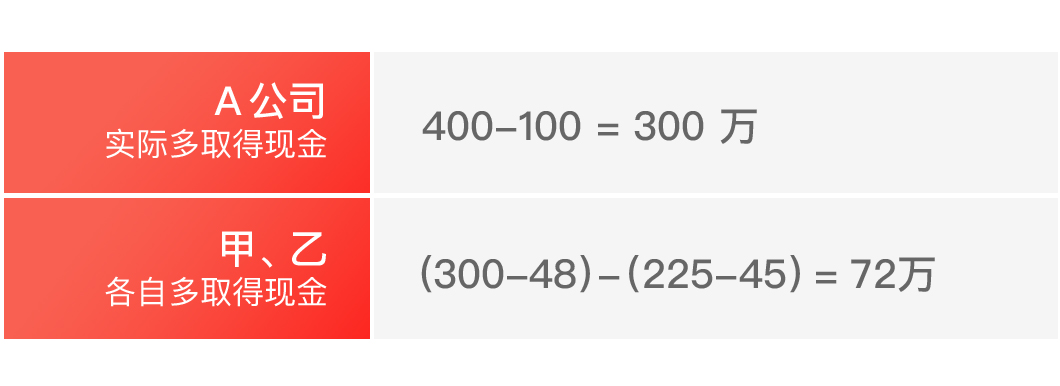

甲、乙、丙获悉西藏的优惠政策,拟在西藏设立股权投资企业,以此享受个人所得税地方部分50%返还的优惠政策。

易公司为客户推荐的筹划结构(见下图)

即在西藏建立合伙制股权投资企业B的同时由A公司在西藏建立一家子公司C,用于持有B公司的股权。甲、乙安排不变。在这种情况下:

同样假定201X年度A公司取得1000万股权投资收益,并将利润全部对外分配,则各主体纳税义务分别为:

甲自然人税负:1000*40%*16%=64万

乙、丙自然人各自税负: 1000*30%*16%=48万